高配当株投資されているみなさま、一度は毎月配当金が出たらいいな・・・と考えたことはないでしょうか?毎月配当があれば、給料の足しにできるので、残業しなくても生活を豊かにできる!なんてことも夢ではないと思っています。かくいう私も考えたことがあり、米国ETFや国内REITを活用して実現しようと画策しているところです。

そこで今回はどのような形の毎月配当が良いのか、米国ETFと国内REITを過去3年程度から分析してみましたので、共有させていただきます。

※あくまでも過去を例にどのようになっていたかの情報提供であり、本記事に登場する銘柄の購入推奨する意図はございません。投資にあたりましては、ご自身の判断と責任でお願いします。

目次

前提

※以下、配当と呼称しますが、正式には分配金です

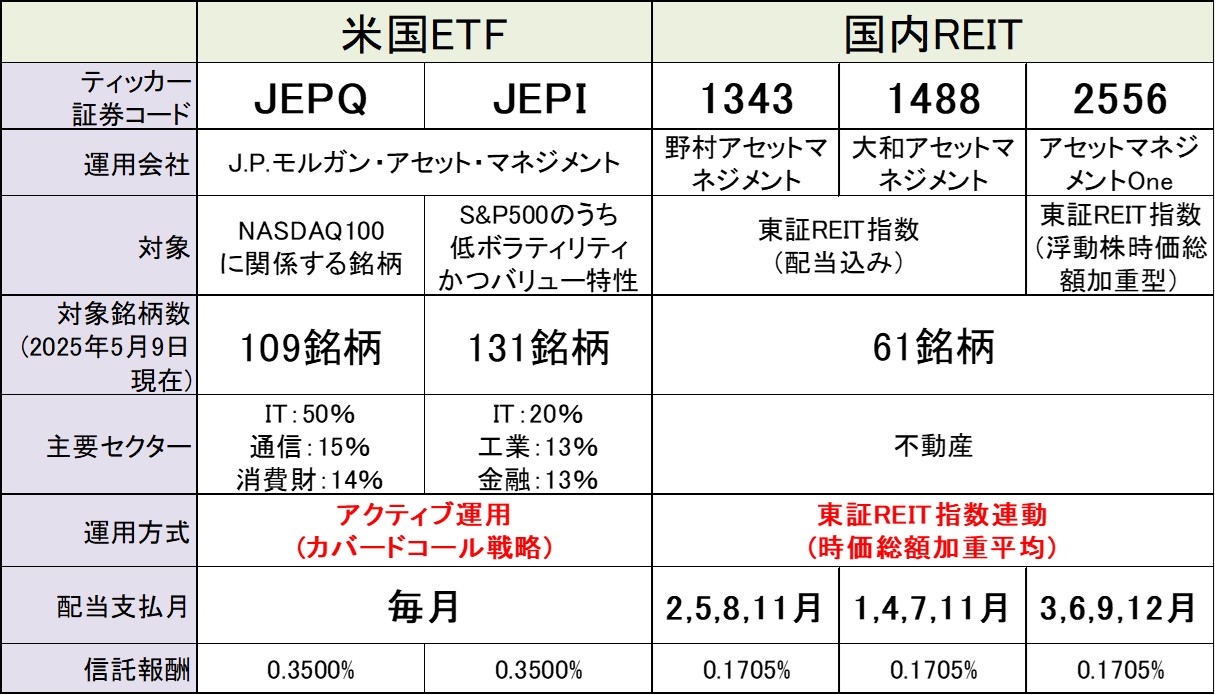

まず取り扱う商品とその特徴を下記の表に示します。

上記の表から米国ETFと国内REITで分けても、それぞれ毎月配当される状態となっております。両者の大きな特徴差としては、米国ETFはアクティブファンドであり、国内REITはインデックスファンドとなっております。

この2方法について、

▶米国ETFの直近3年程度の株価状況と配当率推移

▶日本REITの直近3年程度の株価状況と配当率推移

▶米国ETFと日本REITの配当状況

▶米国ETFと日本REITの組み合わせ

▶S&P500との比較

上記の項目でチェックしていきたいと思います。

カバードコール戦略とは

ここで見慣れない言葉「カバードコール戦略」という戦略は何なのか、調べてみました。

~~~~以下、ChatGPTより引用~~~~~~

カバードコール戦略(Covered Call Strategy)とは、株式などの現物資産を保有しながら、同じ銘柄に対するコールオプションを売却(ライティング)する投資手法です。これは、安定したプレミアム収入(オプション料)を得ることを目的とした戦略で、特にインカム重視のETF(例:JEPI、JEPQ、QYLD)などで使われています。

~~~~~~~~~~~~~~~~~~~~

具体的な流れとしては、

① 現物株を100株(@15000円)保有する

② 「1か月後に保有現物株を@16000円で購入する権利」を@200円で販売する

③ 権利売買が完了した時点で、20000円の利益が得られる

④-1 現物株が@16000円を超えてきたら、保有株は売却され、差額の利益は権利保有者に渡る

④-2 現物株が@16000円を超えなかった場合は、株を保有したまま20000円の利益を得られる

といった感じになるそうです。この方法ですと、含み損は抱え続けることになりますが、権利売買が確定した時点でオプション料がもらえますので、これを毎月配当の原資としているようです。

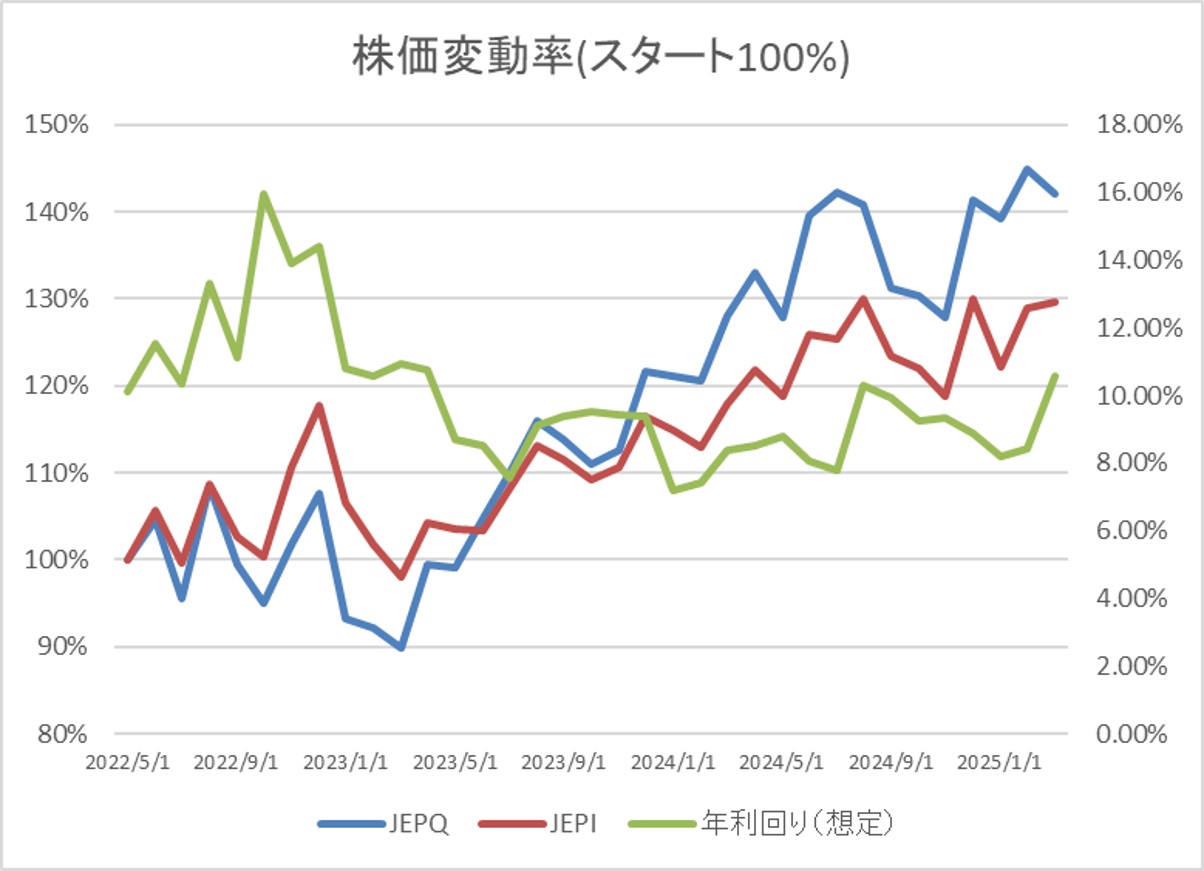

米国ETFの株価状況と配当率推移

米国ETFの状況は下記のとおりでした。

株価としては、やはりS&P500やNASDAQ100に関係する株を選定しているので、ほぼほぼ似た動きとなっているようです。2023年の大きな減配以降は、株価に食らいつく形で配当金もだされており、配当利回りが安定している状況かなと思います。株価も上昇しているので、現状はインカム・キャピタルの両取できている状態になりつつあるかなと思います。

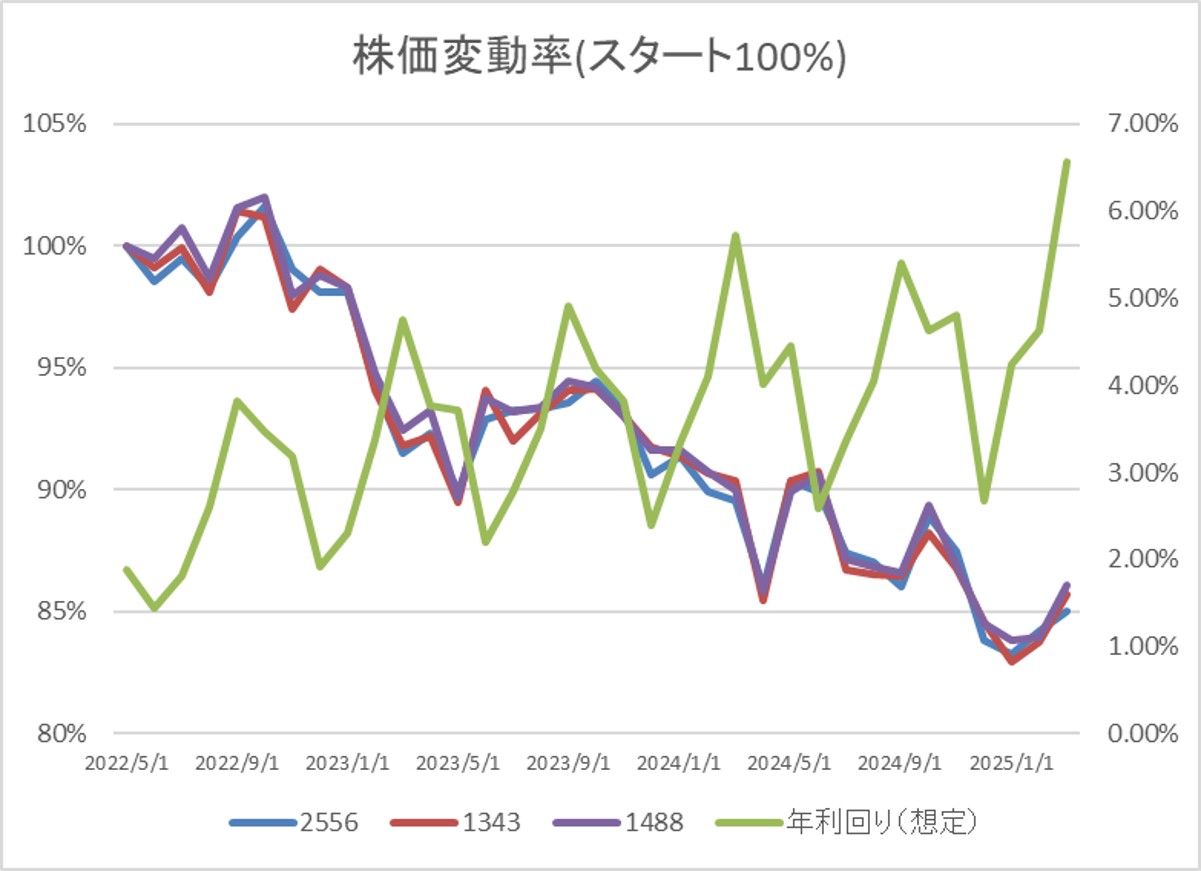

国内REITの株価状況とと配当率推移

国内REITの状況は下記の通りでした。

同じ指数に連動していることもあり3つの銘柄すべて同じ動きとなっております。また、ここ3年はずっと右肩下がりの状況で、事実上たこ足分配状態になっているのが国内REITかなといった印象です。

配当利回りはどうなってきたのか

さて、互いの株価状況を確認してきましたが、一番気になる点としてはやはり配当金がどうなっていたのかではないでしょうか?

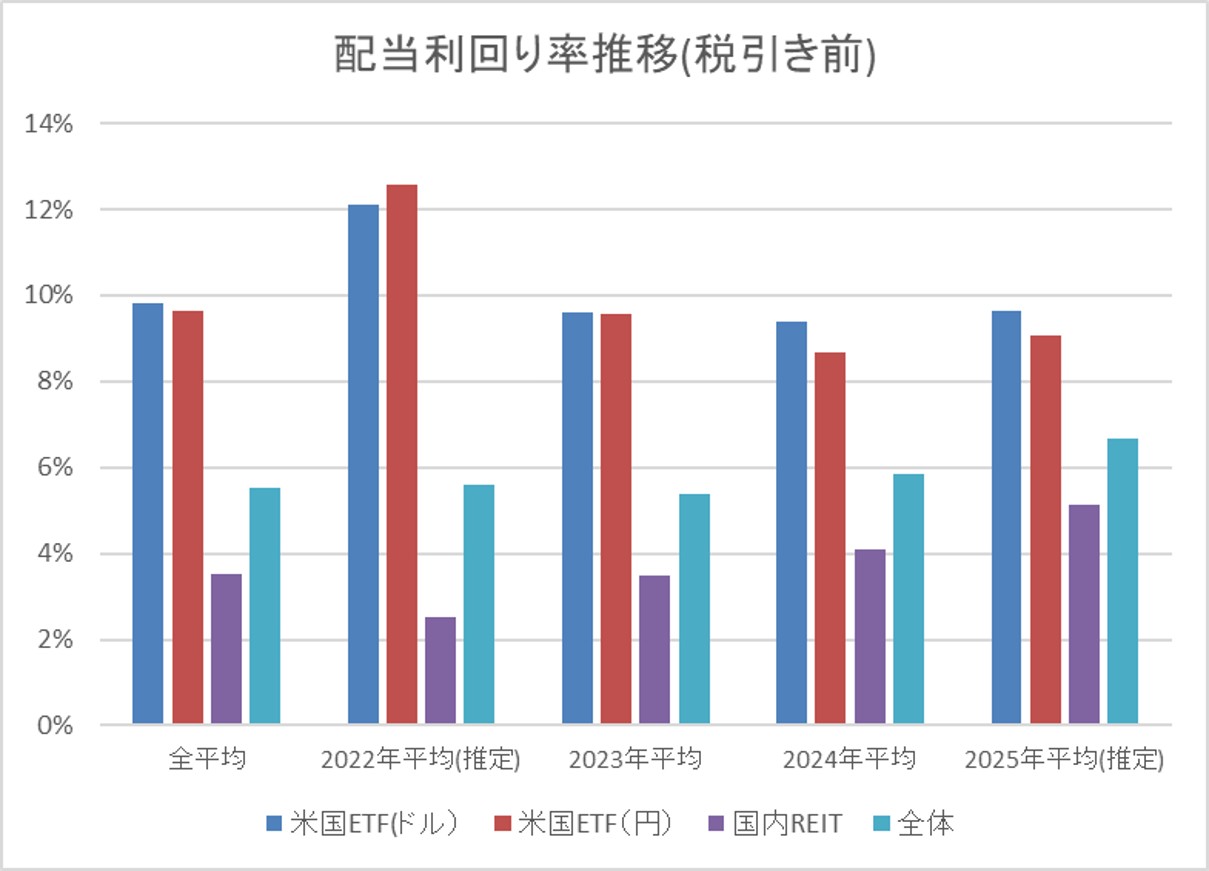

集計してきましたので、下記の過去3年の配当金利回りを示します。

※2022年、2025年は12か月で計算されていませんので参考値です。

配当利回り率推移については、計測開始時点にすべての銘柄を1株ずつ購入した時の米国ETF、国内REITの配当利回り率推移となっております。本グラフから米国ETFと国内REITの配当率の動き方に違いがあることがわかります。米国ETFの配当率は一度大きく下がった後、安定している状態、方や国内REITについては年々配当率が増していることがわかります。

しかしながらこの状態では、株価の影響を大きく受けてしまうため、配当がどうなってきたかわかりません。そこで、今度は年間の配当額で比較を行いました。

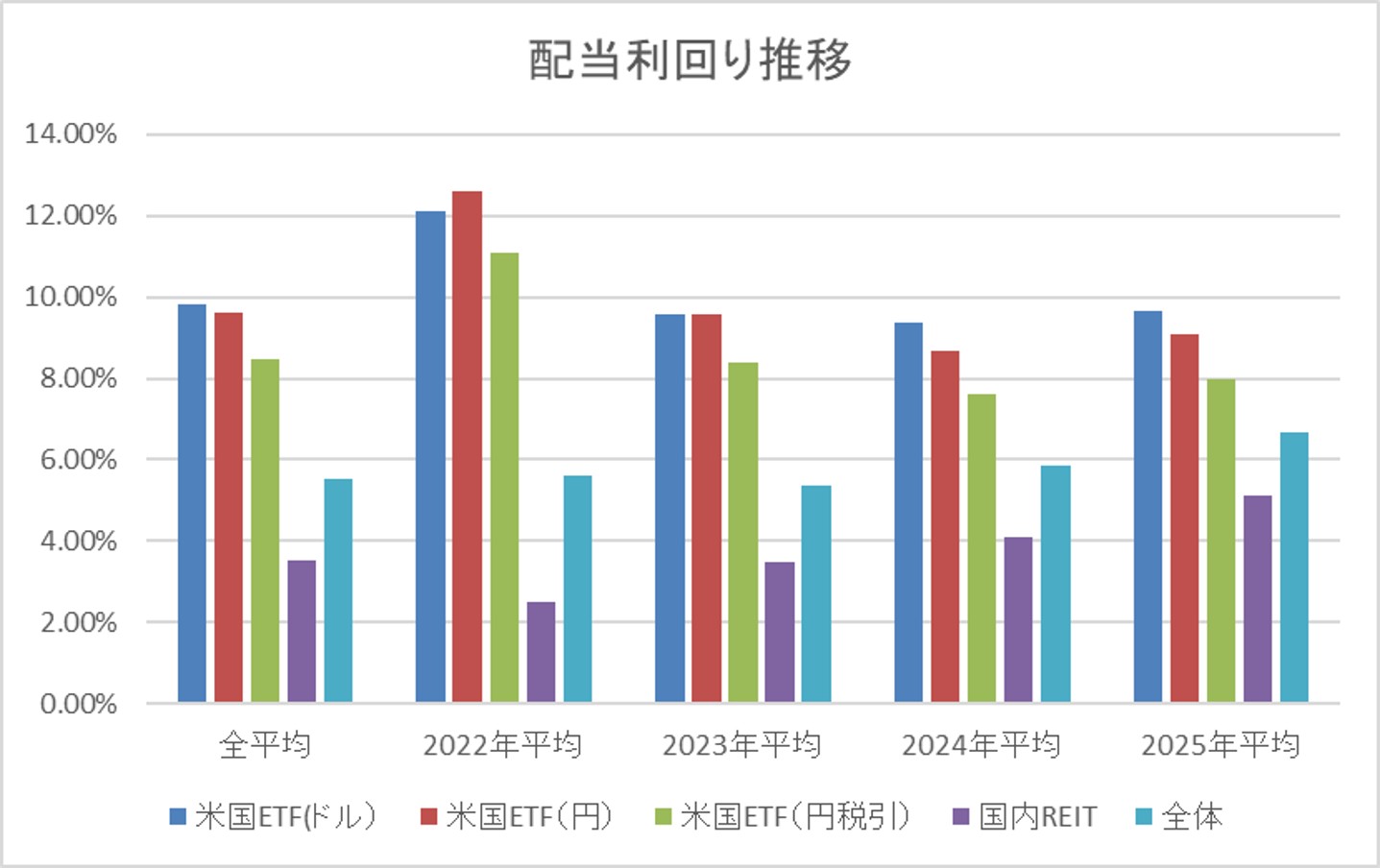

上記グラフは先ほどの配当率算出時と同じ条件で集計したものです。米国ETFについてはドルベースと円ベース、円ベース税引それぞれの配当利回りを表記しております。グラフから、米国ETFは一度大きく配当が減っており、その後わずかながら増えてきている状況が読み取れます。国内REITについて少しわかりにくいですが、配当額も増えており右肩上がりの状態となっております。このことから、米国ETFは将来も安定的にこの配当が出せるのか不安要素があるので、現時点においては安定的な配当と増配を期待するなら国内REITの方がよいと言えそうです。

米国ETFと国内REITを組み合わせたらどうなるのか

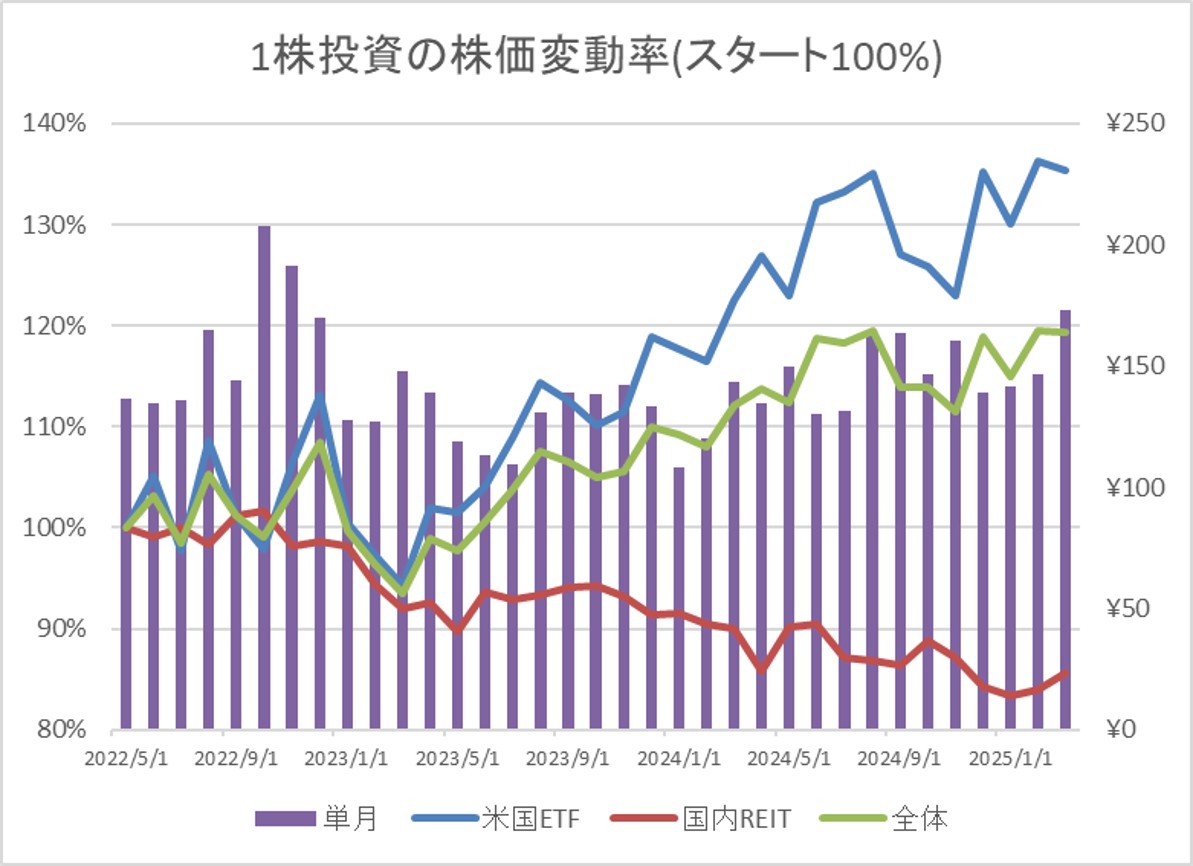

方や未来の配当に不安がある、方や株価の下落が進行しそうだ。。。という状況かなと思います。であれば、この組み合わせをすることで株価を相殺しつつ配当金を安定的に増えるのではないか?と思いましたので、組み合わせた時の含み損益状況と配当金状況をグラフ化してみました。

上記のグラフは計測時点を100%として時の株価推移を折れ線グラフ(左軸)で、計測時点に米国ETFと国内REITをそれぞれ1株ずつ購入した時の配当金推移を棒グラフ(右軸)で表しています。緑の折れ線グラフが米国ETFと国内REITの組み合わせの株価推移となっておりまして、結果として上昇していることがわかります。また、配当金も一度大きく下がってしまってはいますが、その後はしっかりと右肩上がりとなっております。このことから、組み合わせることで、比較的安定的にキャピタルもインカムも狙える状況になったのかなと思います。

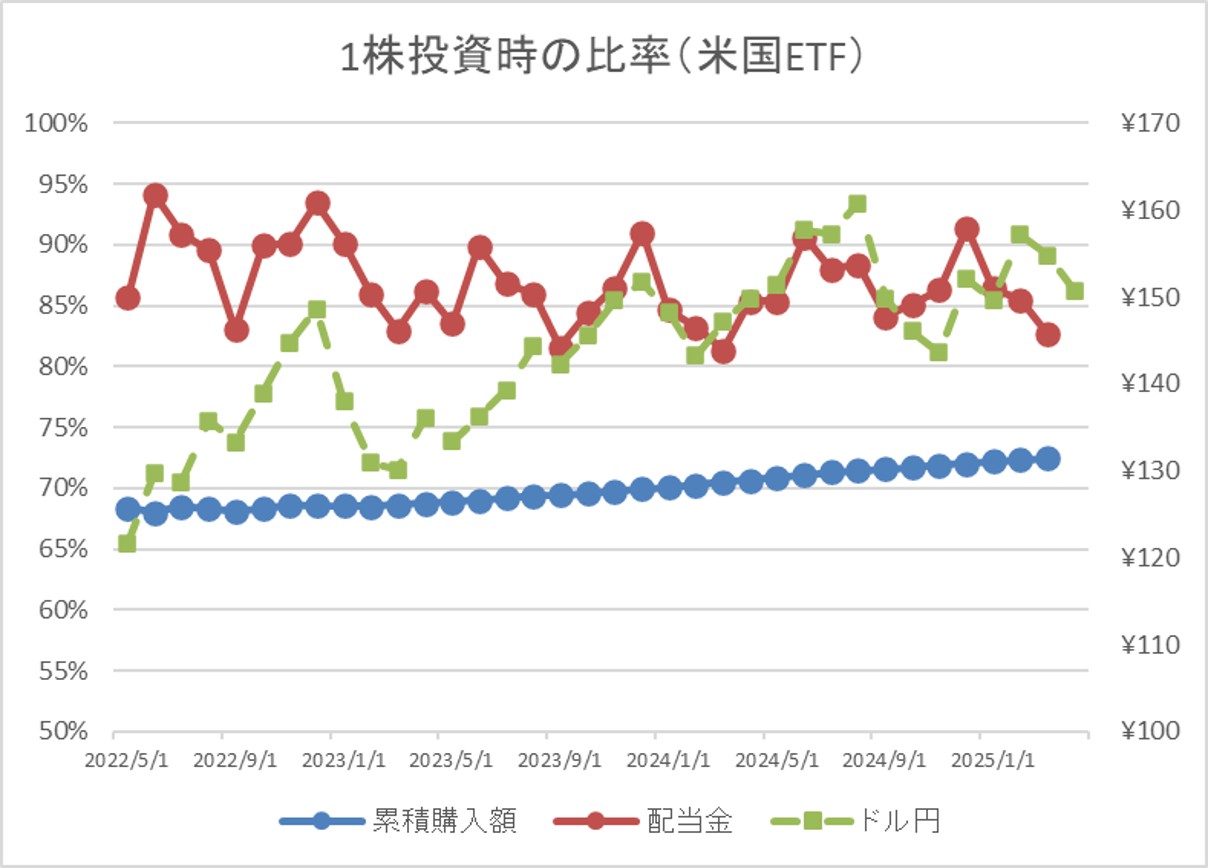

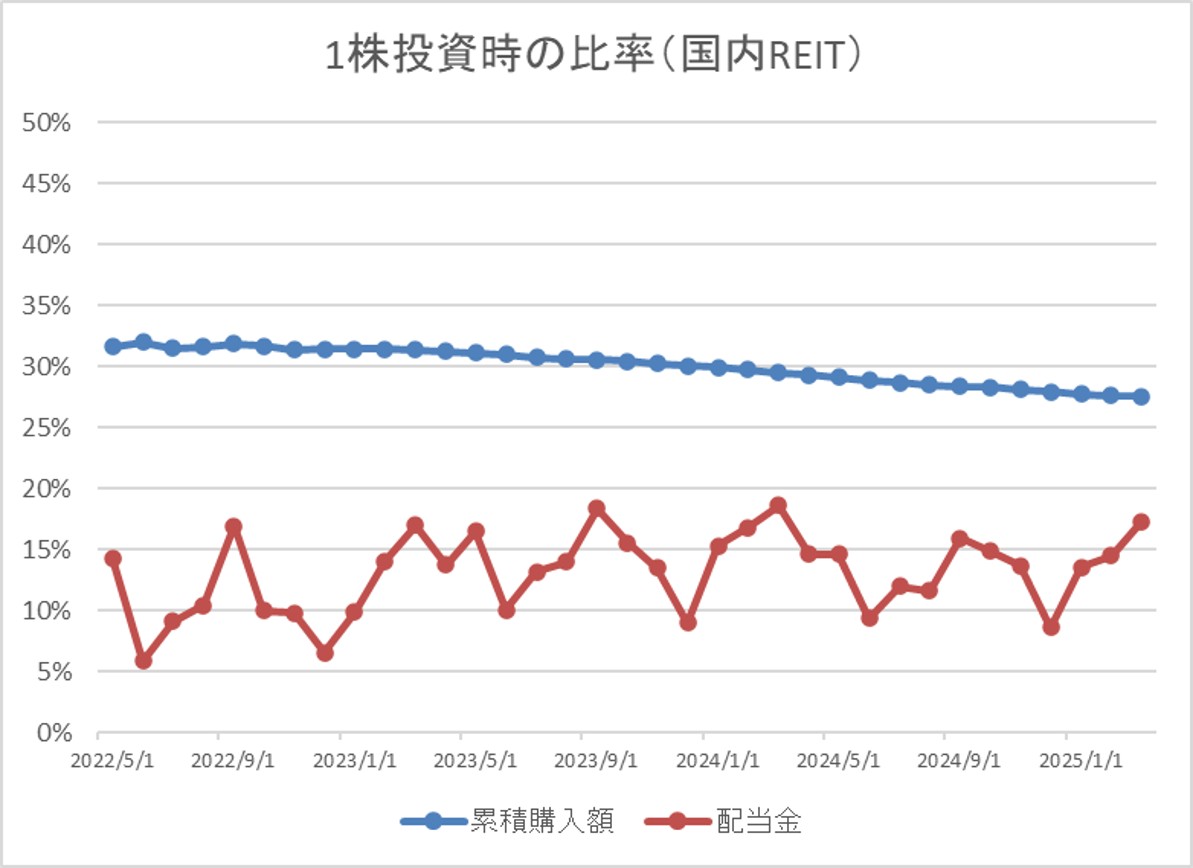

これらの構成比率の変化を下記に示します。

S&P500とはどのような差があるか

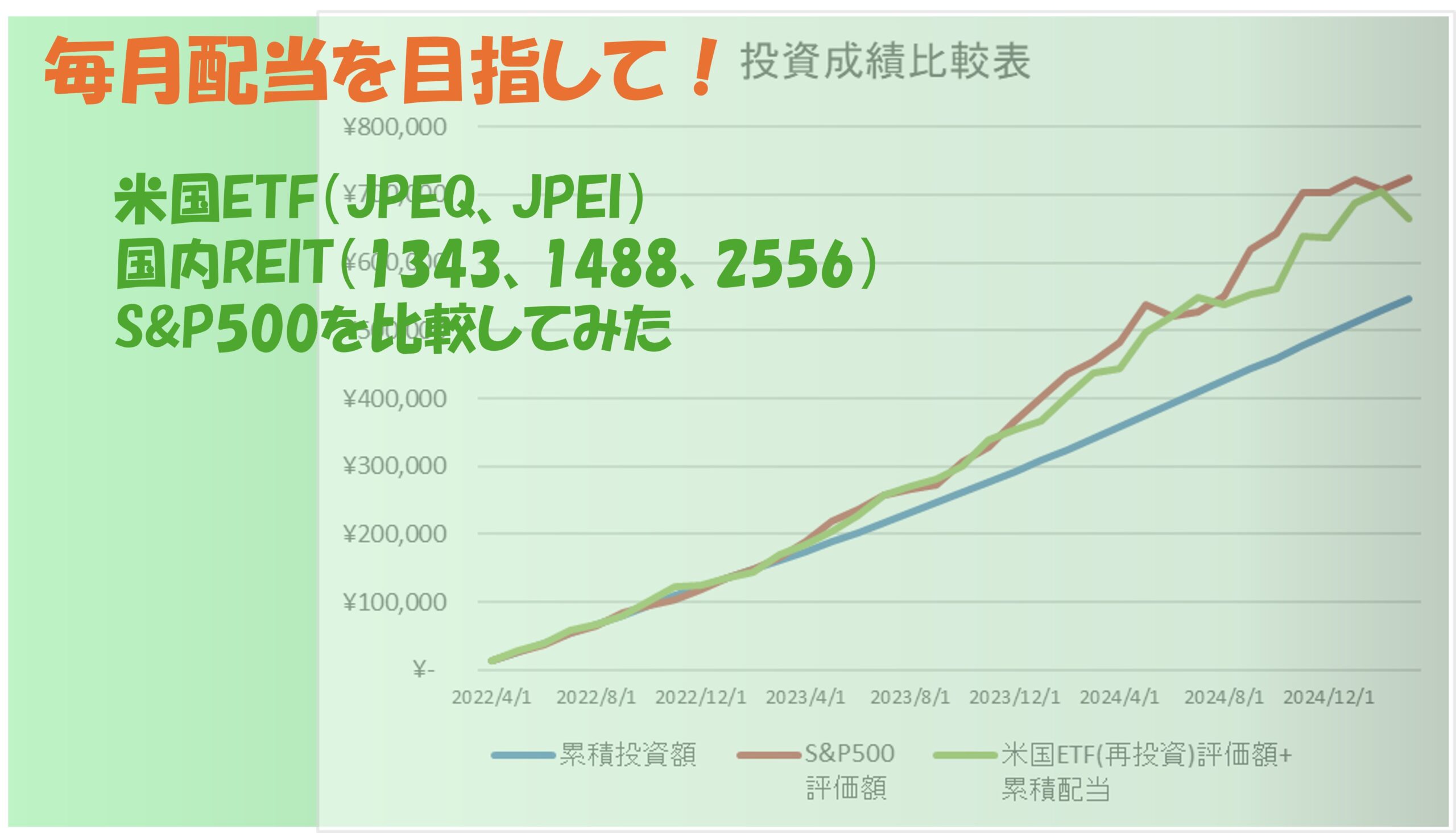

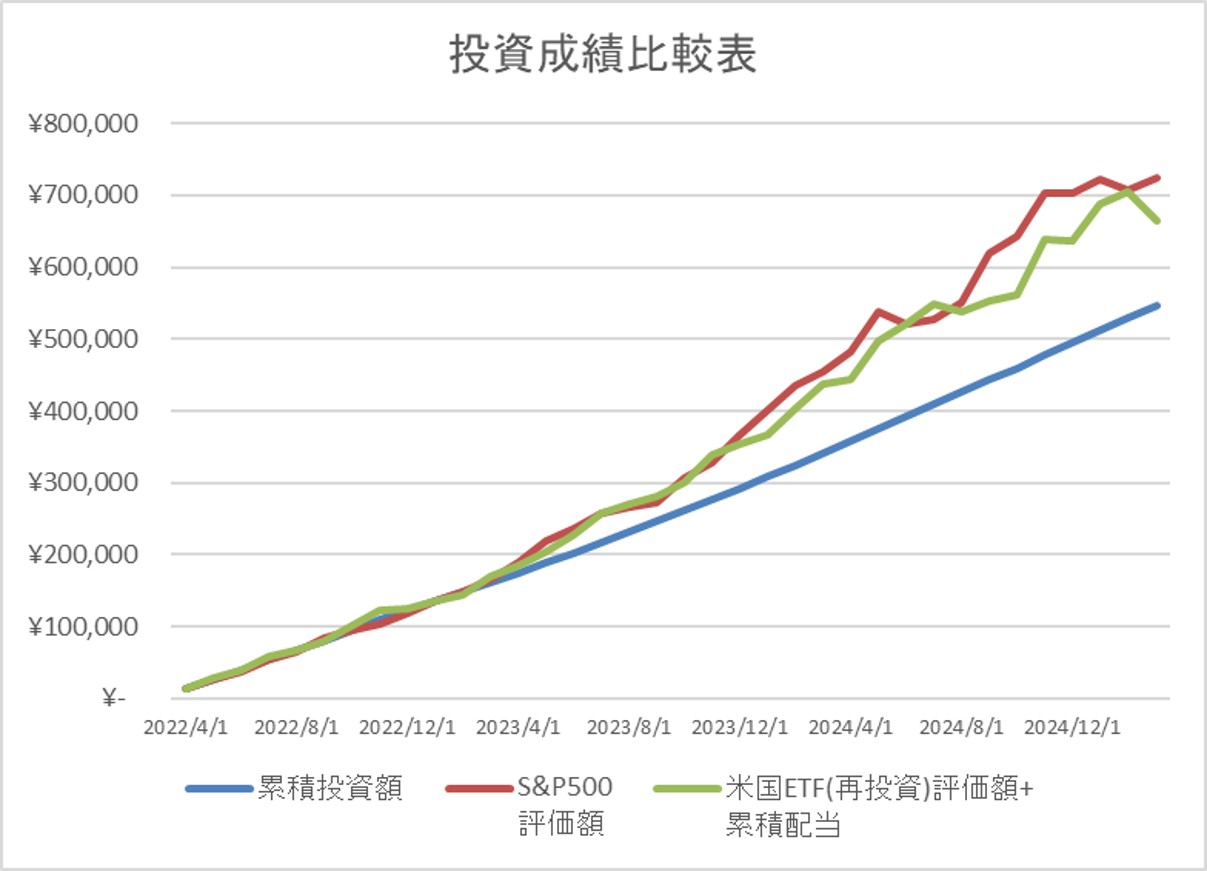

最後にS&P500の成績とどうだったか比べようと思います。参考にした基準価額はemaxis slim米国株式(以下:S&P500)です。また、比較対象は株価がしっかり上がっている米国ETFのみ比較します。

米国ETF+国内REITについては、一つ前の項目にありましたグラフの通り、米国ETFにも勝てない株価推移となっておりますので、S&P500を相手取ったときは、大きく負けてしまいますので、結果を見てからとします。

上記のグラフは、米国ETFを1株購入する金額を用いて、同時期にS&P500を購入した場合の比較表となっております。米国ETFにおいては配当金の累積を税引き前ベースで合算しております。

結果としてはほぼほぼ同じくらいと見て取れますが、2023年の相場から若干米国ETFが劣後している状況かなと思います。なので現時点において、配当金を使ってキャッシュフローをよくし、生活向上させたいという方にとっては、S&P500に食らいつく成績を出しつつ、生活を豊かにできる手段としては使えるかなと思います。

まとめ

今回は毎月配当に向けて、米国ETFがいいのか、国内REITがいいのか、直近3年程度の結果を用いて分析してみました。

その結果、

・米国ETFは今後の配当利回りに不安があるが、株価は好調(戦略も難しいことしている)

・国内REITは株価低迷しており、事実上たこ足分配状態であるが、配当金は伸びている

ということがわかりました。米国ETFと国内REITの関係としては逆相関状態であるので、組み合わせることで、悪い面を消しつつ、安定した配当金を得られるのではないかということで、組み合わて分析しました。

結果としては、株価も伸びつつ、おおよそ年5%以上(税引前)配当金がもらえる状態でありましたので、安定的にという面では有効なのかなといった印象です。

しかし結局のところ、

S&P500よりリターンが劣後する!!

状態でして、毎月配当でキャッシュフロー改善し、今の生活を楽しみたいという方には米国ETFのみか組み合わせがおすすめの戦略かなと思います。

みなさまの運用判断の一助となれば幸いです。